Er wordt al langer gespeculeerd over een nieuwe op handen zijnde wereldwijde economische crisis. Tegelijkertijd zijn de beurzen nog steeds in opperbeste stemming, is er krapte op de westerse arbeidsmarkten en gaat de inflatie weer richting 2 procent. Er komt een ‘soft landing’ van de wereldeconomie, zo wordt ons verteld. Of wordt het ons wijsgemaakt? Wat rammelt er allemaal onder de motorkap van de westerse economieën? Veel meer dan het blote oog waarneemt.

De Kredietcrisis van 2007-2008 werd door te hoge schulden veroorzaakt

De ‘global financial crisis’, ofwel kredietcrisis van 2008 werd volgens de Encyclopedia Brittanica veroorzaakt door de hypothekencrisis in de VS. Vanaf 2001 hadden de opeenvolgende verlagingen van de primaire rente het voor Amerikaanse banken mogelijk gemaakt hypotheekleningen tegen lagere rentetarieven te verstrekken aan miljoenen klanten, die daar normaal gesproken niet voor in aanmerking zouden zijn gekomen gezien hun (te) lage inkomens. Toen de rente in 2005 eindelijk begon te stijgen, daalde de vraag naar woningen, waardoor de huizenprijzen daalden en ‘onder water’ kwamen te staan. Tegelijkertijd konden de eigenaren met lage inkomens de hogere rente niet meer opbrengen en gingen massaal failliet.

Terwijl miljoenen mensen hun huis, baan en spaargeld verloren, steeg het armoedecijfer in de Verenigde Staten van 12,5 procent in 2007 naar ruim 15 procent in 2010.

Net toen de wereldeconomie weer wat uit het dal leek te kruipen (in de zomer van 2009) brak in de EU de zogeheten eurocrisis uit, nadat Griekenland niet meer in staat bleek zijn staatsschulden aan voornamelijk Duitse en Franse banken af te lossen.

Verdragsregels Eurogebied met voeten getreden

De Europese begrotingsregels, neergelegd in het Verdrag van Maastricht, bleken door het merendeel van de eurozonelidstaten veelvuldig overtreden te zijn. In 2011, elf jaar na het invoeren van de euro, overtraden België en Italië ieder jaar één of beide criteria; Griekenland overtrad beide in alle 10 jaar dat men de euro gebruikte. De in het verdrag voorziene boetes werden geen enkele keer opgelegd door de EU zodat de totale overheidsschulden van de meeste Euro lidstaten explodeerden boven de grens van 60 procent van het bnp.

Centrale banken FED en ECB aan zet met de verkeerde instrumenten

Om de grootste Amerikaanse banken (systeembanken) te redden, moest de Amerikaanse overheid geld lenen bij de Centrale Bank van de VS, de FED. Dat gaat in de vorm van het uitgeven van staatsobligaties die vervolgens door de FED worden opgekocht met ‘uit het niets gedrukt geld’, ook wel Quantitative Easing (QE) genoemd.

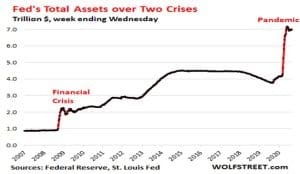

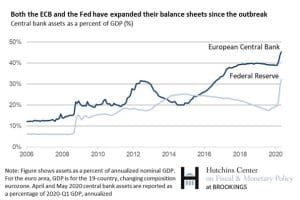

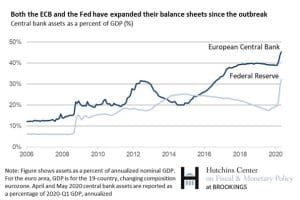

De FED begon daarmee in 2008 zodat er begin 2009 al tweemaal zoveel geld op de balans van de FED stond dan voor de crisis van 2007-2008. Zie grafiek hieronder:

Op bovenstaande wijze werd een te hoge schuld in 2007 opgelost met een schuld die tweemaal zo hoog werd in 2009 en zeven (!!) maal zo hoog na het begin van de coronacrisis.

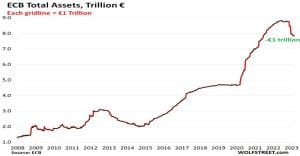

Gestimuleerd door de FED en de financiële crisis in Griekenland, besloot de ECB hetzelfde te doen vanaf de zomer van 2012 en na de ‘whatever it takes’ speech van toenmalig ECB-voorzitter Mario Draghi.

Ook de ECB begon met printen waardoor de gezamenlijke EU-staatsschuld meer dan verdubbelde in de periode vanaf 2007 door het bijgedrukte geld van de ECB.

Ook de ECB veroorzaakte (net als de FED) een zevenmaal zo hoge hoeveelheid geld in omloop tussen 2007 en 2021! Maar met een groot verschil! In procenten van het Bruto Nationaal Product, drukte de ECB 13 procent meer geld bij dan de FED tot aan de coronacrisis van 2020.

In verhouding tot de verdiencapaciteit van de EU, drukte de ECB 13 procent meer geld bij dan de FED in verhouding tot die van de VS. Levensgevaarlijk!

Veiligheidskleppen bij de explosie van bijgedrukt geld

Iedereen begrijpt wel dat de explosief gestegen (staats-) schulden als gevolg van de explosief gestegen hoeveelheid geld niet tegen de oude rente tarieven uitgeleend konden worden. Dus de rentes moesten omlaag. Ook daarvoor hebben beide centrale banken FED en ECB gezorgd. Die rente ging naar nul en er werd gesproken van ‘gratis geld’.

Naast die lagere rente, werden de commerciële banken in de Eurozone en de VS verplicht om minimum liquiditeitsreserves aan te houden in geval van een volgende financiële crisis en mogelijke ‘run’ op banken als mensen in paniek bij hun geld wilden komen.

De FED hanteerde een reserve verplichting van 10 procent bij iedere Amerikaanse bank met meer dan 124 miljoen dollar op de balans. De ECB eiste van alle banken in de Eurozone dat zij 2 procent liquiditeiten aan zouden houden van hun balanstotaal, ongeacht de omvang daarvan.

Vanaf de uitbraak van COVID-19 vielen alle financiële veiligheidskleppen weg

Je ziet in de eerste twee bovenstaande grafieken al hoe hysterisch het fout ging vanaf maart 2020, de coronacrisis. In slechts één jaar tijd drukt de FED er 3 biljoen dollar bij om het helicoptergeld van toenmalig president Trump uit te kunnen delen. Dat is evenveel geld bijgedrukt in één jaar als de daaraan voorafgegane tien jaar!!!

De ECB besloot om in 2020 van 4,8 biljoen euro naar 7,5 biljoen euro bij te drukken: een stijging van 2,7 biljoen euro in slechts één jaar.

Maar nu komt het: In 2020 besloten de FED en de ECB beiden om hun veiligheidskleppen tegen bankruns op te geven. De FED ging van de 10 procent reserve-eis naar 0 procent! De ECB ging van 2 procent naar 1 procent.

Bij een bankrun op westerse banken hebben die banken vrijwel geen reserves meer!

Hoe sinds corona jouw bankrekening en spaargelden verder worden geplunderd

Commerciële banken hoeven van de FED dus geen voorbehoedsmiddel tegen bankruns meer aan te houden en bij de ECB nauwelijks. Nagenoeg alle liquiditeiten kunnen uitgeleend worden tegen inmiddels door de ECB en FED fors verhoogde rentes.

De FED en ECB lijken wel te stelen van de armen om de rijken te belonen.

Als je pakweg 100.000 euro spaargeld naar een bank brengt, levert dat ergens tussen de 1,25 en 1,5 procent aan rente bij een grootbank op. Als die grootbank jouw 100.000 euro bij de ECB deponeert, levert dat de grootbank 4 procent rente bij de ECB op. Dus jouw 100.000 euro spaargeld levert je zelf 1.500 euro per jaar op en jouw bank ontvangt 4.000 euro per jaar.

Is dat even makkelijk en risicoloos geld verdienen voor de bank met het spaargeld van zijn cliënten!

Momenteel hebben de commerciële banken in de eurozone ongeveer 3,7 biljoen euro bij de ECB geplaatst en levert dat deze banken een jaarlijkse rente van 145 miljard euro op. Die door de ECB aan banken te betalen rente veroorzaakt een verlies bij de ECB.

En raad eens wie dat verlies van de ECB gaat betalen? Juist; wij allen, met dank aan de ECB.

We moeten van de euro af en terug naar een eigen munt, net als Zweden, Polen en Hongarije. Dan heeft DNB ook weer een echte functie.